新闻中心

香精香料供给端:全球垄断竞争,国内集中度较低,龙头企业加速研发突破

更新时间 2021-9-13 阅读

国际市场:龙头垄断,高壁垒铸造高毛利

市场高度垄断,逐渐形成“四大金刚”格局。全球香精香料市场垄断在前 10 家巨头企业手中,2017 年行业 CR10 为 77.0%,且随着龙头专利布局加强,产品布局拓宽,行业护城河加深,市场集中度有进一步提升的趋势。全球香精香料市场,已经形成“四超多强”的供给格局,奇华顿、芬美意、国际香精香料和德之馨四家企业位于行业第一梯队,第二梯队主要为日本、美国和中国的企业如曼氏、Frutarom(2018 年被IFF 收购)、高砂、森馨、罗伯特(芬美意持股)、长谷川和华宝国际。

产品竞争差异化,注重消费属性延伸。由于香料产品需要经过调香生产香精,不同的香料产品具备差异化的特征,且能够形成一定互补。市场仍会追逐生产不同种类的香精香料产品,以追求产品更新,满足对新型香味的需求。奇华顿等国际香精香料巨头每年需要合成成百上千种新化合物,经调香人员的评价和合成工艺评价后, 其中只有极少数化合物能够作为新型合成香料进行生产。这些新型产品的应用对香精的质量和新型香精的创造有着重要的作用。虽然在单个品种的研发需要大量投入,但是一种新型香精得到应用便会获得更大的市场空间,如十九世纪六十年代玫瑰醚、七十年代突厥酮和突厥烯酮以及八十年代的二氢茉莉酮酸甲酯。国际香精香料市场整体处于差异化竞争阶段,即使是国际香精香料巨头也需要从竞争对手采购相关产品进行复配。

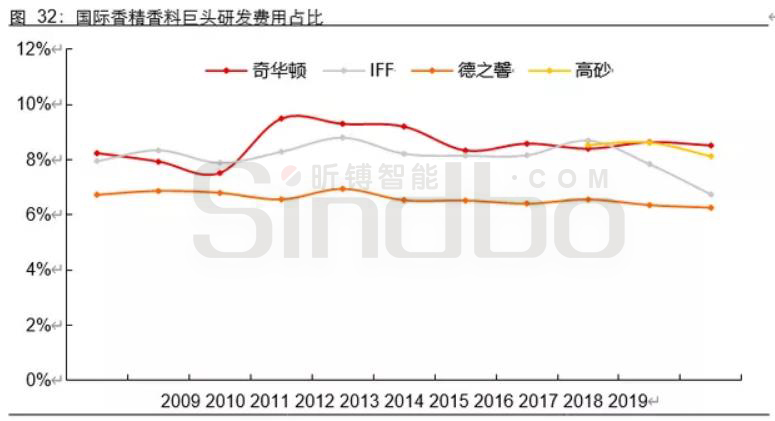

持续性高研发投入,巩固龙头地位。新型香精香料产品能给产品带来一定差异化, 提升客户粘性,抢占市场份额。世界香精香料巨头均十分重视研发,一般研发投入占总收入在 6%到 9%。这些资金主要用于各种新产品、新技术的开发等方面,有力地促进了相关技术的发展和应用。极高的研发投入铸造了行业极高的竞争壁垒, 促进了行业垄断竞争的格局。

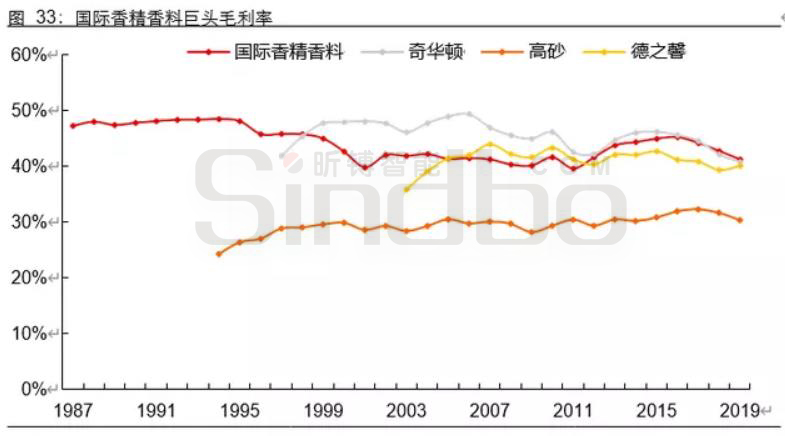

成本占比较低,毛利率水平较高。需求端,香精香料在下游企业生产成本占比较低,消费属性较强,香精香料成分的微小差异可能引发行业需求巨大的变动,因此下游厂商对产品质量要求较高,议价能力较弱。供给侧垄断竞争的格局保障了专利配方的独家供应, 市场供给端的议价能力较强。因此在强供给,弱下游的格局下,香精香料行业龙头能够维持较高毛利水平。

国内市场:行业集中度尚低,平均规模较小

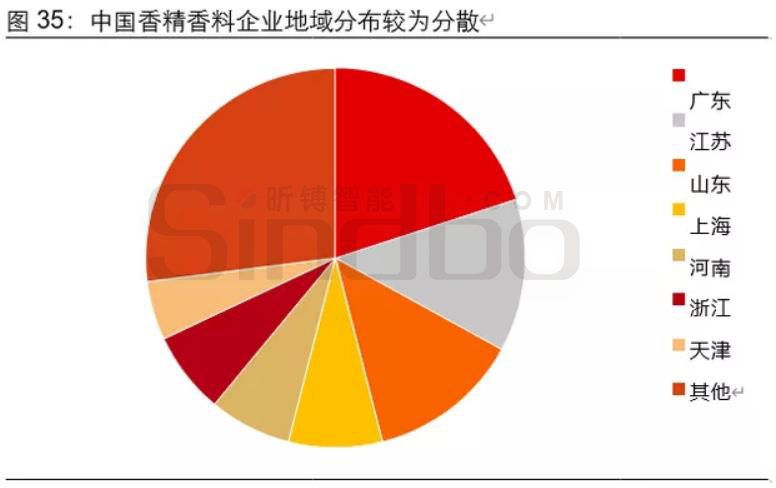

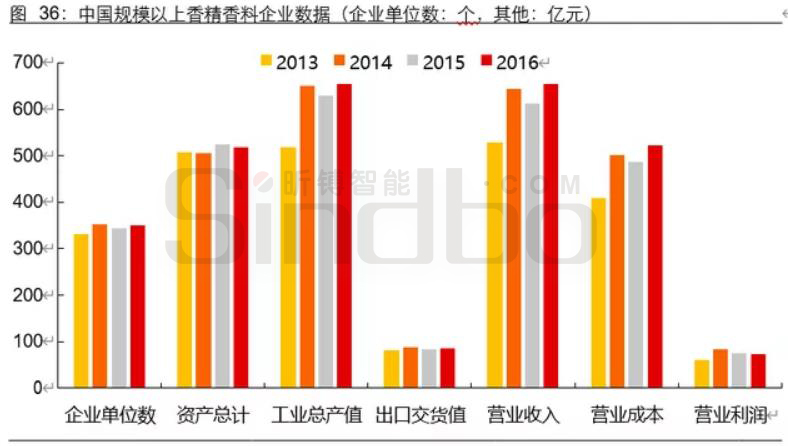

产量迅速增加,供给格局较为分散。近 20 年,中国食品工业、饮料工业、烟草工业等相关行业迅速发展,以及相关合成、提取和调香技术的革新,我国香精香料产品质量不断提高,品种不断增加,企业规模不断扩大,产品产量和销售额在逐年上升。我国香精香料企业数量众多,现有生产企业 1000 余家,分布多集中在广东、江苏和山东,整体集中度较低。其中规模以上的企业有 300 多家,2016 年平均资产规模仅 1.5 亿元,平均营业收入仅 1.9 亿元,规模以上企业盈利能力较弱,资产规模较小,企业的竞争优势不明显,在大宗香精香料领域形成一定竞争优势且竞争较为激烈。

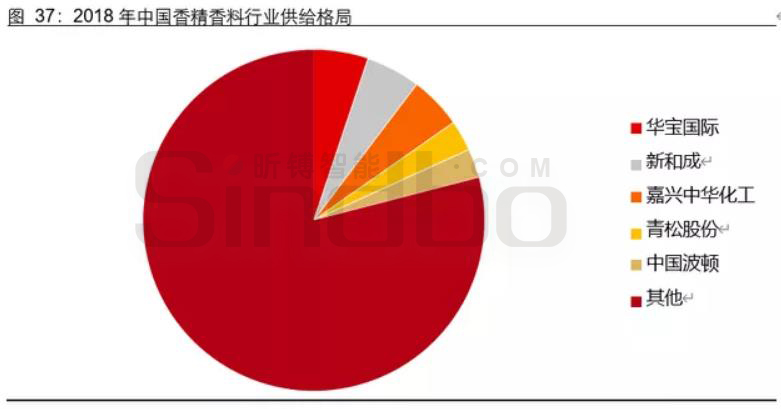

行业供给集中度较低,龙头具备较大提升空间。相较于国外,我国香精香料行业集中度较低。2018 年,我国香精香料行业 CR5 仅为 21.2%(采用营业收入前五的公司市场占比估算,不考虑外资公司在中国市场份额),与国外寡头垄断的格局相比集中度仍较低。未来看,国内食品添加剂管控趋严、环保壁垒抬升以及国内消费升级驱动下,小型企业生存空间受到挤压,龙头市占率仍有较高提升空间。

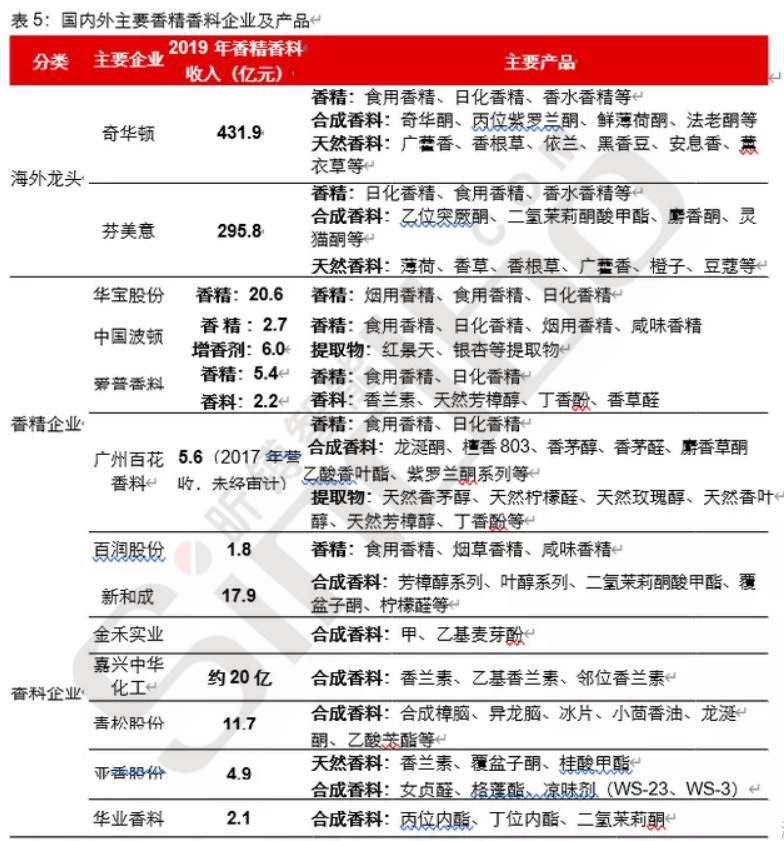

国内营收规模较小,综合性香精香料企业较少。海外龙头企业如奇华顿和芬美意,营收规模庞大,产品结构丰富,产业链布局完善,在天然香料、合成香料和香精配方均有布局,形成完整的产业链布局。香精企业中,华宝国际、中国波顿、爱普香料等在食用香精、日化香精和烟用香精领域各有所长。香料企业中,新和成、金禾实业和嘉兴中华化工以合成香料为主,青松股份以天然香料为主,亚香股份在天然香料和合成香料均有所布局。与国外企业相比,我国香精香料企业规模较小,产业链一体化程度仍有较大提升空间。

供给出清:食品安全、环保趋严和消费升级引领行业集聚

食品安全之风:监管趋严,认证壁垒提升。未来来看,随着行业准则和对添加剂管理日趋严格,下游客户对香精香料产品质量要求也将逐步提升,相关行业认证壁垒也将逐步提升。部分小型香精香料企业研发投入较少,产品质量较差,或难以在食品验证环节通过。需求侧食品安全标准的要求提升,龙头企业具备资金和技术实力,有望增加市场份额。

环保生产之风:政策趋严,小企业加速退出。为了推进生态文明建设,国家环保相关政策持续收紧。自 2016-2018 年第一轮环保督查和“回头看”,国内依法关停超 20 万家化工企业。从 2019 年开始,2020 年、2021 年,生态环境部将利用三年的时间对被督察对象开展第二轮督察。再利用 2022 年一年的时间,对一些地方和部门开展“回头看”。我国香精香料企业数量众多,地域分布范围较广,企业投资规模较小,且部分香料生产工艺涉及较多反应工序和副产物,有较大环保生产风险。随着国内环保政策逐步加压, 小型香精香料企业将退出市场,行业集中度有望提升。

消费升级之风:质量提升,新品抢占市场。随着人们生活消费水准提升,消费者对食品和日化产品消费观念日趋理性和成熟,对消费品的品质要求逐步提升。下游消费者开始追逐安全、天然和环保的香精香料产品。未来,掌握新品种研发能力的香精香料企业有望推出更加安全可靠的香精香料品种,满足日益升级的消费需求,提升市场份额。

展望未来,国内食品安全、环保标准和消费升级将显著提升行业供给的竞争壁垒,小型企业将更难通过客户质量验证、国家的环保审批和客户的品牌选择,面临退出市场的风险,供给端有望出清。国内香精香料龙头企业具备资金和技术优势,市场占有率有望逐步提升。

进口替代:研发开道,高端产品有望突破

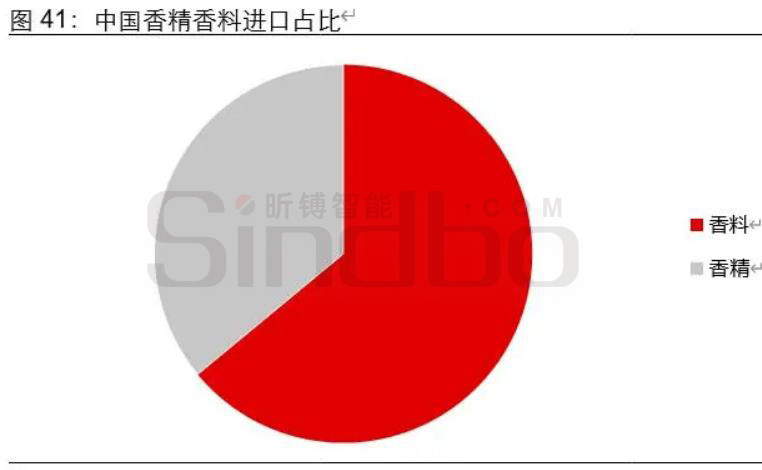

进口相对集中,德国和印度为主。2018 年我国香精香料商品进口额约为 18 亿美元,进口额排名前五位的国家分别为德国、印度、美国、日本和新加坡。相对于中国香精香料出口地区,进口国家相对较为集中,前五名进口额之和约占我国香精香料商品进口总额的 70%。我国主要从德国进口合成香料,香精占比较少,我国主要从印度进口薄荷醇和胡椒薄荷醇以及其他薄荷油等天然香料。

薄荷醇进口量较大,国内市场空间广阔。从进口产品看,我国进口量最大香料产品为薄荷醇,2017 年进口量在 1.2 万吨,进口平均单价为 16.4 美元/千克,主要由于印度等地薄荷醇生产成本较低,具备一定成本优势。其次,橙油、苯甲醛和苄醇进口量在 1000 吨以上;还有部分小批量的高端香料产品(突厥酮、玫瑰醚、大马士酮、高品质二氢茉莉酮酸甲酯),产品批量较小,附加价值较高,国内企业无法进行生产,需要从国外进口。

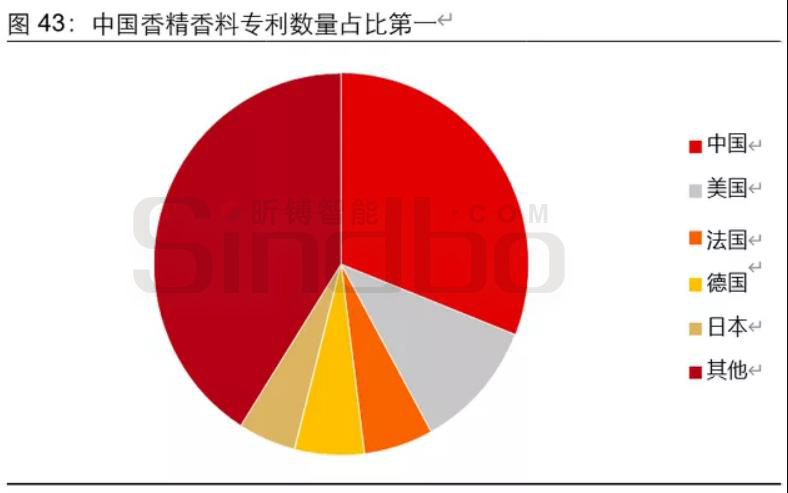

国内龙头企业加速研发布局,有望替代进口高端产品。与国外香精香料巨头奇华顿和 IFF 比较,我国香精香料企业的研发投入占营业收入比例较低,研发投入的绝对数值较小, 在研发端的投入布局仍有提升空间。未来看,国内有实力的香精香料企业正在逐步崛起, 加强研发投入。近 30 年来,中国在国际注册的香精香料专利数量占比排名第一,达到31%,其次是美国,占比达到 11%。目前我国合成香料企业已经突破凉味剂 WS-23、香芹酮、二氢茉莉酮酸甲酯和呋喃酮等多种新型合成香料产品,而天然香料企业受益于我国天然资源禀赋,在桂花精油、山苍子油、松脂等多种产品具备一定市场话语权。我国正在逐步建立起竞争优势,有望逐步突破国外垄断产品,实现部分产品进口替代。

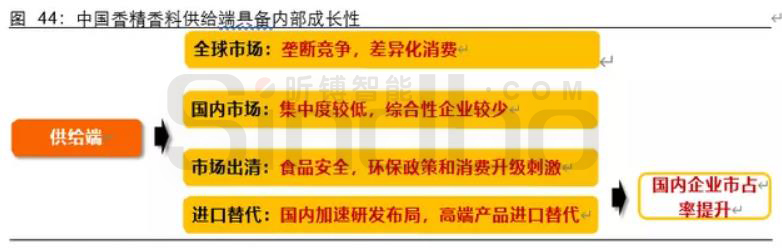

供给端,海外市场处于高度垄断阶段,龙头企业布局差异化产品保障竞争优势。国内市场供给集中度较低,平均规模较小。未来,国内食品安全标准、环保标准和消费水平提升三风的合力作用下,行业竞争壁垒提升,小型企业不具备技术优势、资金优势,有望退出市场,行业有望走向头部集中。同时,国内香精香料企业正在逐步布局相关高端香精香料产品,有望突破高端产品领域,实现进口替代。国内香精香料行业正面临头部集中和进口替代的“黄金时代”,国内龙头企业有望逐步提升市占率,强化竞争优势。

展望未来,国内香精香料市场面临较高的增长动力,消费属性逐步增强,具备一定成长性。供给端,大型香料企业逐步布局高端香料产品,有望形成较强专利壁垒,挤出小型企业市场份额,替代进口产品,市占率提升,赋予龙头企业内部成长性。